- Detalles

- Autor: Pilar García Fernández

- Materia: Derecho Mercantil

La criptomoneda es una moneda digital que utiliza la criptografía para asegurar y gestionar las transacciones, además de para crear nuevas divisas dentro de la red blockchain (es un ecosistema de cadenas de bloques, es una tecnología que, sin la intermediación de terceros, nos permite llevar a cabo transacciones digitales de forma segura, rápida y descentralizada).

Para crear nuevas unidades se usa la criptografía, siendo la tecnología P2P la que hace que no se dependa de ningún gobierno o país.

En España, para que una empresa pueda dedicarse al intercambio de criptomonedas, es necesario que disponga de una licencia que le acredite para ello, llamada VASP (virtual asset service provider). Esta licencia es un permiso otorgado por el Banco de España, siendo el principal motivo de estas licencias la protección de los usuarios finales y la regulación de actividades de comercio criptográfico, convirtiendo a la empresa en un Proveedor de Servicios de Activos Virtuales.

¿Cómo obtener la licencia en España?

Habría que registrarse en el Banco de España como proveedor de servicios de cambio de moneda virtual por moneda fiduciaria y de custodio de monederos electrónicos.

¿Cómo se presenta la solicitud de la licencia?

Hay tres formas:

- Electrónica: su uso es obligatorio para las personas jurídicas y recomendable para las personas físicas. Presentar la documentación necesaria a través del Registro Electrónico del Banco de España disponible en el apartado “Tramitación".

- Por correo: solo podrán hacer uso las personas físicas. La documentación requerida debe dirigirse al Banco de España.

- Presencial: Solo podrán hacer uso las personas físicas. La documentación requerida en este proceso se puede presentar en el Registro General del Banco de España.

¿Qué documentación debe ir en la solicitud?

- Manual de prevención del blanqueo de capitales y de la financiación del terrorismo.

- Documento de análisis de riesgos.

- Formulario para el alta del registro de Proveedores de Servicios de cambio de moneda.

- Formulario para el alta del registro de Proveedores de Servicios de cambio de custodia.

- Documento acreditativo del alta como trabajador autónomo (este solo aplicable a personas físicas).

- Formulario para la evaluación de la idoneidad para proveedores de servicio de cambio de moneda virtual por moneda fiduciaria y de custodia de monederos electrónicos.

- Certificado de antecedentes penales.

- Documentos de identidad.

Plazo de resolución

Una vez presentada la solicitud de registro, el Banco de España cuenta con un plazo para resolver de 3 meses desde la recepción de dicha solicitud.

Durante la tramitación del procedimiento podrán subsanarse las deficiencias detectadas en la solicitud y requerirse información o documentación adicional. En el caso de que el Banco de España requiriese documentación o información adicional necesaria se suspenderá el plazo máximo para resolver hasta la obtención de dicha información o documentación.

Escrito por Pilar García Fernández

Lea más sobre Derecho Mercantil.

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Fiscal

¿Qué es un Convenio de Doble Imposición?

Los convenios internacionales para evitar la doble imposición, son acuerdos que regulan la potestad tributaria entre dos países para evitar que una misma renta sea gravada dos veces en los dos países firmantes.

Así, dichos convenios incentivan el flujo de inversiones extranjeras y el comercio internacional.

A continuación, detallamos algunas de las particularidades de estos convenios internacionales, para entender la importancia de los mismos, en las operaciones de negocio internacional entre Reino Unido y los países de América Latina.

¿Cómo se aplican los Convenios de Doble Imposición?

Los convenios internacionales para evitar la doble imposición pueden aplicarse a diferentes ámbitos:

- Impuestos sobre la renta de las personas (físicas y jurídicas) y el patrimonio;

- Impuestos sobre las herencias;

- Rentas procedentes de la navegación marítima y aérea internacional.

En dichos convenios, se dispone, respecto de cada una de las rentas, las potestades en materia impositiva que tiene cada país firmante. Así, dependiendo de cada supuesto concreto, la potestad tributaria la puede tener en exclusiva el país en el que resida el contribuyente o el país en el que se ha generado la renta que deba gravarse.

Además, puede darse la circunstancia de que la potestad para tributar una misma renta, sea compartida entre los dos Estados firmantes, pudiendo ambos gravar la misma ganancia, pero con la obligación, normalmente del país en el que reside el contribuyente, de coordinar medidas de compensación que impidan la doble imposición.

Escrito por Laura Gallego Herráez

Lea más sobre Derecho Fiscal.

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Mercantil

¿Qué es un Acuerdo de Promoción y Protección Recíproca de Inversiones (APPRI)?

Los APPRI son tratados internacionales cuyo objetivo es brindar certidumbre y protección a las inversiones que realizan los inversionistas de cada país firmante, proporcionando un marco legal que garantiza el control de los inversionistas sobre sus inversiones.

En dichos tratados, se recogen los estándares de tratamiento y protección de obligado cumplimiento por ambos Estados, respecto de las inversiones realizadas en su territorio por los inversionistas del otro Estado.

Algunas de las cláusulas que podemos encontrar en un APPRI son las siguientes:

- No discriminación entre el régimen regulador aplicable a las inversiones nacionales respecto a la normativa de aplicación a las inversiones procedentes del otro Estado firmante, con la excepción de los privilegios concedidos a terceros países como resultado de procesos de integración económica regional.

- Se prohíbe la expropiación sin compensación justa.

- Derecho a la libre transferencia de beneficios y capital.

- Disposiciones sobre resolución de conflictos entre el inversionista y el Estado para que, en caso de advenir controversia entre ambas partes, éstas se resuelvan a través del arbitraje internacional. Por ejemplo, de conformidad con:

APPRI firmados entre Reino Unido y países de América Latina

A continuación, mencionamos algunos de los APPRI que Reino Unido tiene firmados con países de América Latina. Además, RU continúa abriendo negociaciones con más países latinoamericanos para ampliar la lista.

Escrito por Laura Gallego Herráez

Lea más sobre Derecho de Sociedades y Mercantil

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Mercantil

Las prácticas mercantiles revelan la preferencia por la ley y jurisdicción inglesa, por parte de aquellos que celebran contratos internacionales.

El pragmatismo de la normativa británica, eficiencia procesal y el uso del inglés como lengua vehicular entre las partes, incluido la del propio contrato, son los motivos en los que se basa dicha preferencia.

A continuación, abordamos cuestiones clave que, tras el Brexit, se deben tener en cuenta antes de someter un contrato a la ley y jurisdicción de los Tribunales ingleses.

Elección de la Ley Inglesa como Norma Aplicable Al Contrato

Reglamento de Roma I.

El Reglamento de Roma I, faculta a las partes a elegir la ley aplicable al contrato. Así, en el artículo 3 del mencionado reglamento se manifiesta lo siguiente:

«El contrato se regirá por la ley elegida por las partes. Esta elección deberá manifestarse expresamente o resultar de manera inequívoca del contrato. Por esta elección, las partes podrán designar la ley aplicable a la totalidad o solamente a una parte del contrato».

No obstante, cuando todos los demás elementos relacionados con el contrato, estén localizados en un país distinto de aquel cuya ley se elige, la elección de las partes no impedirá la aplicación de las disposiciones de la ley de ese otro país, que no puedan excluirse mediante acuerdo (normas imperativas o leyes policía).

A este respecto, cabe señalar que el Reino Unido (RU) ha incorporado a su legislación nacional el Reglamento de Roma I, por lo que éste sigue siendo de aplicación en su territorio tras el Brexit, al igual que lo es en la Unión Europea (UE).

No obstante, para la efectiva aplicación del Reglamento de Roma I, no es condición sine qua non que el Estado cuya legislación se ha escogido como norma aplicable al contrato, esté adherido a dicho Reglamento. En consecuencia, en caso de que el RU no hubiera incorporado a su legislación nacional el Reglamento de Roma I, dos partes contratantes, residiendo ambas o una de ellas en la UE, podrían acordar, bajo el amparo del Reglamento de Roma I, elegir la legislación inglesa como ley aplicable a su contrato. Es decir, no se requiere reciprocidad para garantizar una efectiva aplicación del reglamento.

En conclusión, las partes podrán continuar eligiendo la legislación inglesa como ley aplicable a su contrato, aunque unas de ellas o ambas sean residentes en un Estado miembro de la UE.

Cláusula de Sumisión a los Tribunales Ingleses

A la hora de operar en el mercado internacional, es recomendable pactar en el contrato la jurisdicción a la que las partes acuerdan someterse en caso de conflicto ya que, al obtener certeza al respecto, no sólo se reducen los costes y tiempos procesales, sino que además aseguramos el reconocimiento y ejecución de las futuras resoluciones en el Estado requerido.

A continuación, analizamos la normativa a tener en cuenta para elegir los Tribunales ingleses, como órganos jurisdiccionales conocedores de las disputas que puedan surgir del incumplimiento de un contrato internacional, en la era post Brexit.

Convenio de la Haya de 2005

Convenio de la Haya de 2005 , sólo aplica a cláusulas exclusivas de elección de foro en materia civil y mercantil internacional entre países que apliquen el Convenio.

Dicho convenio alberga disposiciones en materia de competencia (arts. 5 a 7) y referentes al reconocimiento y ejecución de sentencias (arts. 8 a 15).

El 28 de septiembre de 2020, el RU ratificó el Convenio de la Haya de 2005, entrando éste en vigor el 1 de enero de 2021. En consecuencia, tras el Brexit, las partes de un contrato, con independencia de que ambas o alguna de ellas sea residente en la UE, pueden designar a la jurisdicción británica, como la única competente para conocer de los litigios derivados del incumplimiento de dicho contrato, por ser el RU Estado contratante del Convenio.

No obstante, debe tenerse en cuenta que el acuerdo de sumisión de foro acordado con anterioridad al Brexit en virtud del Convenio de la Haya de 2005, no será reconocido, cuando el procedimiento se haya iniciado después del 31 de diciembre 2020. Esto se debe a que la UE considera que, tras el Brexit, dicho Convenio sólo será aplicable al RU a partir de su adhesión como Estado individual y no como miembro de la UE.

Por otra parte, es pertinente señalar las materias que quedan fuera del ámbito de aplicación del Convenio de la Haya de 2005, las cuales son, entre otras, las siguientes:

- Los derechos reales inmobiliarios y el arrendamiento de inmuebles;

- El estado y la capacidad legal de las personas físicas;

- Las obligaciones alimenticias;

- Testamentos y las sucesiones;

- Insolvencia, los convenios entre insolvente y acreedores y materias análogas; [Lectura recomendada: Brexit: Procedimientos de Insolvencia Transfronterizos]

- Transporte de pasajeros y de mercaderías;

- Arbitraje.

Convenio de la Haya de 2005 y las cláusulas asimétricas.

Las cláusulas asimétricas son aquellas que ofrecen sólo a una de las partes elegir el órgano jurisdiccional que conocerá del litigio.

Dichas cláusulas se suelen incluir en los contratos de préstamo y financiación internacionales, ya que éstas permiten al prestamista seleccionar, por ejemplo, la jurisdicción en la que el prestatario tenga ubicados bienes inmuebles, en el momento de iniciar el litigio, asegurándose así, un mayor éxito de ejecución de una sentencia futura favorable.

La parte demandada que no se beneficia de la posibilidad de elección, habrá de aceptar la decisión tomada por la parte demandante respecto al órgano jurisdiccional elegido, que conocerá del litigio.

Por el contrario, las cláusulas simétricas o bilaterales, son aquellas por las que ambas partes contratantes, deciden someterse a un determinado órgano jurisdiccional, en caso de litigio.

Sirvan como ejemplos de cláusulas simétricas o bilaterales los siguientes:

- Ambas partes del contrato solo pueden resolver el litigio ante la jurisdicción británica.

- Ambas partes del contrato solo pueden resolver el litigio ante la jurisdicción española.

El artículo 3 del Convenio define qué debemos entender por un acuerdo de elección de foro exclusivo. Sin embargo, dicha definición no aclara si una cláusula asimétrica debe considerarse una cláusula de jurisdicción exclusiva y, por ende, dentro del ámbito de aplicación del Convenio.

A continuación, mencionamos algunos de los casos en los que los tribunales ingleses han tenido ocasión de pronunciarse a este respecto, aunque de forma ober dicta.

Caso Etihad Airways PJSC v Flöther:

La Court of Appeal (Tribunal de apelación), ante la existencia de una cláusula asimétrica, precisó (ober dicta) que el Convenio de La Haya «probablemente debería interpretarse en el sentido de que no aplica a las cláusulas de jurisdicción asimétricas».

Caso Commerzbank Aktiengesellschaft v Liquimar tankers management:

En este caso, el High Court (Tribunal Superior) manifestó (ober dicta) que una cláusula de jurisdicción asimétrica era una cláusula de jurisdicción exclusiva a los efectos de aplicar el Convenio de la Haya de 2005.

Reglamento de Bruselas I bis

El Reglamento de Bruselas I bis, tiene como objetivo mantener la libre circulación de resoluciones judiciales en materia civil y mercantil dentro de la UE, garantizando que la resolución dictada por un Tribunal de un Estado miembro de la UE sea automáticamente reconocida y ejecutable en los demás países europeos.

Teniendo en cuenta que, a diferencia del Reglamento de Roma I, el Reglamento de Bruselas I Bis sí requiere de reciprocidad para su aplicación efectiva, éste no se aplica a las resoluciones emitidas por los Tribunales británicos después del 1 de enero de 2021 (Brexit), excepto si dichas resoluciones corresponden a un procedimiento incoado con anterioridad al 1 de enero de 2021, en cuyo caso sí será de aplicación el Reglamento de Bruselas I bis.

Escrito por Laura Gallego Herráez.

Lea más sobre Derecho de Sociedades y Mercantil

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Mercantil

¿Qué es el Protocolo de Irlanda del Norte?

El protocolo de Irlanda del Norte (IN) fue firmado por Reino Unido (RU) y la Unión Europea (UE) como parte del Acuerdo de Retirada (Brexit), para impedir crear una frontera entre las dos Irlandas y salvaguardar así, el acuerdo de paz (Acuerdo de Viernes Santo), que puso fin a décadas de violencia.

Atendiendo a lo establecido en dicho protocolo, IN debe cumplir con las normas del mercado de la UE y ello, a su vez, implica establecer controles sobre los bienes procedentes de Inglaterra, Escocia y Gales.

Es decir, a las exportaciones a IN, se aplica el Protocolo de Irlanda del Norte, que mantiene a este territorio dentro del mercado único de la Unión Europea (UE) para el comercio de bienes. Así, hasta el momento, se mantiene la consideración de intercambio intracomunitario para los bienes exportados desde España a IN (siempre y cuando dichos bienes no se comercialicen después en Gran Bretaña).

Sin embargo, el pasado lunes 13 de junio, el ejecutivo británico presentó un proyecto de ley que, de ser aprobado, modificará el marco legal actual.

¿Cuáles son los cambios que propone el proyecto del ley sobre el protocolo de irlanda?

Controles Aduaneros

RU propone crear un "carril verde" que exoneraría de controles sanitarios, aduaneros y fitosanitarios a los bienes procedentes de Gran Bretaña para su consumo final en IN.

Las empresas que deseen hacer uso de ese "carril verde" para la exportación de sus bienes, deberán inscribirse en un nuevo registro como “comerciantes de confianza”.

En cambio, los bienes de Gran Bretaña con destino final en la República de Irlanda, circularían por un “carril rojo” en el que se aplicarían todos los controles de mercancías requeridos por la normativa europea.

Regulaciones Optativas

En aras de reducir costes y burocracia, el gobierno británico propone que las empresas que comercien con IN, puedan elegir el régimen de regulación de sus exportaciones, pudiendo optar entre los estándares comunitarios (UE) o los británicos (UKCA).

Mecanismo de Solución de Conflictos

El proyecto de ley pretende prescindir de la intervención del Tribunal de Justicia de la UE (TJUE) en la resolución de disputas entre el RU y la UE, sobre la interpretación del protocolo de Irlanda del Norte.

El ejecutivo británico propone resolver los conflictos que puedan surgir, a través de un sistema de arbitraje independiente.

Bruselas responde al Reino Unido

Para defender la legalidad de dicho proyecto de ley, RU ha invocado la denominada “doctrina de la necesidad”, según la cual se puede justificar el incumplimiento de obligaciones internacionales, bajo ciertas condiciones de excepcionalidad.

Sin embargo, Maros Sefcovic, comisario europeo para las Relaciones Interinstitucionales, manifestó en rueda de prensa, el pasado miércoles 15 de junio, que no existe ninguna justificación legal o política para cambiar de forma unilateral un acuerdo internacional, y subrayó que lo que ha hecho Londres es ilegal. En consecuencia, la UE procederá a abrir procedimientos de infracción contra RU.

Infórmate sobre las novedades del Brexit, conoce los últimos cambios normativos y organiza tu calendario con las fechas más relevantes para ti en The Brexit Law.

Escrito por Laura Gallego Herráez.

Lea más sobre Derecho de Sociedades y Mercantil

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Mercantil

Tras el Brexit, la Directiva europea sobre comercio electrónico (2000/31/CE), la cual fue transpuesta a la legislación del RU por el Reglamento sobre comercio electrónico (Directiva CE) de 2002 (SI 2002/2013), ya no es de aplicación en el RU, y en su lugar, se aplica la norma The Electronic Commerce (Amendment) (EU Exit) Regulations 2019. (ECR).

Dicha normativa deberá ser acatada por aquellas empresas españolas que deseen vender sus productos a RU con independencia de que la venta sea un B2C (Business to Consumer) o un B2B (Business to Business).

A continuación, abordamos algunos de los requisitos que se deben tener en cuenta para cumplir con la regulación de RU (ECR), los cuales, como podremos observar, guardan gran similitud con los exigidos por la normativa europea.

Información que debe facilitar la empresa al consumidor en virtud del ECR

Con el objetivo de que el comprador sepa exactamente quién le vende la mercancía, la web de la empresa vendedora debe publicar en su portal, de forma clara, de fácil acceso a los consumidores y en inglés, la siguiente información:

- Nombre de la empresa, dirección postal y dirección de correo electrónico

- NIF o CIF.

- Número de IVA británico.

- El número de registro en el Registro Mercantil.

- Datos de cualquier autoridad de supervisión si su servicio está sujeto a un sistema de autorización (como una licencia, certificación o registro).

- Si la actividad comercial requiere de autorización administrativa previa, se deben comunicar los datos relativos de la misma, así como identificar el órgano de supervisión correspondiente.

Escrito por Laura Gallego Herráez.

Lea más sobre Derecho de Sociedades y Mercantil

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Mercantil

Antes de comenzar a invertir en la promoción de nuestra marca en un nuevo mercado, es aconsejable protegerla a través de su registro en la autoridad competente del país.

El registro de una marca otorga a la empresa titular de la misma el derecho exclusivo de su uso, lo que le permite impedir que terceros comercialicen productos idénticos o similares con la misma marca o utilizando una marca tan similar que pueda generar confusión, e incluso dañar la reputación de dicha marca.

No obstante, a través del contrato de licencia de marca, el titular de misma (licenciante) puede ceder el derecho a usarla a un tercero (licenciatario), para que fabrique y venda productos con esa marca en una determinada área geográfica, y durante un período determinado, a cambio de una contraprestación económica.

Mientras el Reino Unido (RU) era miembro de la Unión Europea (UE), las marcas registradas en la Oficina de Propiedad Intelectual de la UE (EUIPO, por sus siglas en inglés), estaban protegidas en todo el territorio de la Unión y, por ende, también en el país británico. Sin embargo, tras el Brexit, RU queda fuera del alcance de la EUIPO.

A continuación, abordamos los escenarios que se dibujan tras el Brexit.

Marcas registradas en la Oficina de Propiedad Intelectual de la UE (EUIPO) antes del 31/12/2020

Aquellas marcas que ya estaban protegidas en toda la UE, mediante el único depósito en la EUIPO, antes de que finalizara el período de transición, esto es, antes del 31/12/2020, han sido incorporadas de forma automática a la Oficina de Propiedad Intelectual de Reino Unido (UKIPO).

Dicha incorporación al UKIPO, se ha hecho haciendo constar la misma fecha de registro y vigencia que se refleja en su registro en la UE, sin que haya sido necesario que el titular haga ningún trámite.

Registrar una marca en RU después del 31/12/2020

Aquellos que deseen proteger su marca en RU, una vez finalizado el período de transición, pueden hacerlo a través de dos rutas diferentes:

- Registro en la UKIPO.

- Registro en la Oficina Mundial de Propiedad Intelectual (OMPI)

Esta ruta es recomendable cuando se desea hacer el registro de la marca de forma simultánea en varios países, siendo RU uno de ellos.

Escrito por Laura Gallego Herráez.

Lea más sobre Derecho de Sociedades y Mercantil

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Fiscal

Desde el 1 de enero de 2021 (Brexit) la Directiva 2006/112/CE, sobre el régimen común de la Unión Europea (UE) en relación al impuesto sobre el valor añadido (IVA), y la Directiva 2008/9/CE, que regula la devolución del IVA a sujetos pasivos residentes dentro de la UE, dejaron de aplicarse en el Reino Unido (RU).

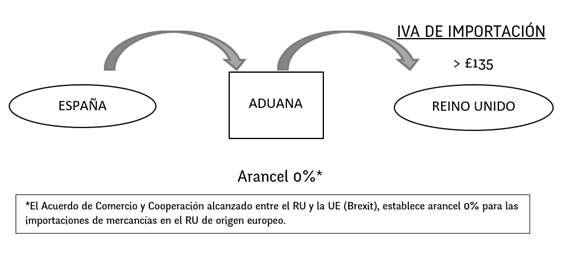

Además, tras el Brexit, los movimientos de servicios y bienes entre España (SP) y el RU dejaron de considerarse adquisiciones intracomunitarias, para pasar a ser exportaciones e importaciones. En consecuencia, una vez que el bien exportado desde SP, se encuentra en la aduana de entrada a RU, si su importe supera las 135 GBP, se debe pagar el correspondiente IVA de importación para que éste pueda entrar en el país.

REGISTRO DEL IVA EN REINO UNIDO

Las empresas españolas que vendan productos a Inglaterra, Escocia o Gales a través de comercio electrónico, y no tengan establecimiento permanente ni filial en RU, deben obtener un número de IVA británico, en la condición de Non- established taxable persons.

Una vez que la empresa española ha obtenido su número de registro en el IVA británico, está obligada a presentar la correspondiente declaración periódica del IVA ante la hacienda británica (VAT Returns) aunque no tenga IVA que ingresar o que recuperar.

SUJETO PASIVO DEL IVA DE IMPORTACIÓN Y DEL IVA SOBRE LAS VENTAS

A continuación, indicamos quién es el sujeto pasivo1 del IVA sobre las importaciones y del IVA sobre las ventas, dependiendo de diferentes factores que pueden intervenir en las operaciones de comercio electrónico.

A) EL ENVÍO DEL BIEN SE REALIZA DESDE SP DIRECTAMENTE AL CONSUMIDOR FINAL O A OTRA EMPRESA EN RU.

- A.1(Business to Consumer)

- A.2. B2B (Business to Business)

En el caso de que el vendedor realice el envío desde SP, de un bien cuyo importe no supere los 135 GBP, éste pasa la aduana sin tener que pagar el IVA de importación, está exento, y el vendedor será el sujeto pasivo del IVA sobre la venta hecha en el RU.

En cambio, si esa misma operación se realiza a través de un marketplace (ejemplo: Amazon) igualmente, no será necesario pagar el IVA de importación, pero en ese caso, el sujeto pasivo del IVA sobre la venta en el RU es el marketplace y no el vendedor.

Si el importe total del bien que se envía desde SP al RU, supera los 135GBP, el vendedor deberá abonar el IVA de importación para que éste pueda pasar por la aduana. También, la operación estará sujeta al IVA sobre la venta en el RU. En este caso, el vendedor será el sujeto pasivo del IVA sobre la venta con independencia de que ésta se realice o no a través de un marketplace.

En las ventas realizadas por una empresa residente en SP, a otra empresa residente en RU, aplica la inversión del sujeto pasivo. Es decir, la empresa residente en el RU que recibe el bien, es la encargada de colectar y abonar a la hacienda británica el IVA sobre las ventas y el IVA sobre las importaciones, cuando éste aplique, con independencia de que la empresa residente en SP haya realizado la venta a través de un marketplace o desde su propia web.

B) LA EMPRESA RESIDENTE EN SP, PRIMERO TRASLADA SUS BIENES A UN ALMACÉN UBICADO EN RU, Y DESDE AHÍ LO ENVÍA AL CONSUMIDOR FINAL O A EMPRESA RESIDENTE EN EL RU.

En estos casos, el vendedor debe pagar el IVA de importación, cuando aplique, para que su bien pase la aduana y llegue al almacén ubicado en RU.

- B.1 B2C (Business to Consumer)

- B.2 B2B (Business to Business)

Si una vez que la empresa ha enviado sus bienes a un almacén ubicado en RU (stock), realiza la venta de dicho bien y lo envía al consumidor final también ubicado en el RU, el vendedor es el sujeto pasivo del IVA sobre la venta, salvo que ésta se haya realizado a través de un marketplace, ya que, en ese caso, el marketplace será el sujeto pasivo el IVA sobre la venta con independencia de que el importe del bien haya superado o no el umbral de 135 GBP.

Empresa residente en SP, primero envía sus bienes a un almacén ubicado en RU, y una vez que se produce la venta, envía el bien desde este almacén a una empresa residente en el RU.

En este caso, no aplica la inversión del sujeto pasivo y es el vendedor residente en SP, el responsable de recaudar el IVA y abonarlo a la hacienda británica en todo caso, con independencia de que la operación de comercio electrónico se haya hecho a través de un marketplace o no y con independencia de que el importe del bien haya superado o no el umbral de 135 GBP.

SISTEMA DE PAGO DIFERIDO DEL IVA DE IMPORTACIÓN: POSTPONED VAT ACCOUNTING

El sujeto pasivo del IVA de importación, puede acogerse al sistema de pago diferido de ese impuesto: Postponed Vat Accounting (PVA), el cual permite diferir el pago hasta la fecha en la que se deba presentar la declaración del IVA en la hacienda británica (VAT returns), en lugar de pagarlo en el momento del despacho de importación.

Este sistema de pago diferido tiene como objetivo evitar el impacto negativo que genera en el cash flow, el hecho de pagar ese IVA en el mismo momento que el bien pasa por la aduana de entrada al RU.

Así, el PVA permite que, en lugar de pagar el IVA de importación y reclamarlo posteriormente, se contabiliza como IVA soportado (input) y generado (output) en la misma declaración, evitando ese pago por adelantado.

Escrito por Laura Gallego Herráez.

Lea más sobre Derecho Fiscal.

1 El sujeto pasivo es aquel sobre el que recae la obligación tributaria de abonar el impuesto a la hacienda británica (HMRC por sus siglas en inglés).

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Mercantil

Todo negocio que trate datos personales de clientes o potenciales clientes, debe cumplir con la regulación de protección de datos. A continuación, comentamos la normativa que deben conocer aquellas empresas residentes en España (SP), cuyos clientes o potenciales clientes son residentes en el Reino Unido (RU).

En el Acuerdo de Comercio y Cooperación alcanzado por el RU y la Unión Europea (UE), el 24 de diciembre de 2020 (Brexit), se estableció un período de seis meses (hasta el 30 junio de 2021) durante el cual, ambos bloques pudieron continuar transfiriendo datos personales, sin ninguna restricción, del mismo modo que lo hacían antes del Brexit.

El Reglamento General de Protección de Datos (RGPD), el cual regula en la UE, la protección de las personas físicas en lo que respecta al tratamiento de sus datos personales y a la libre circulación de los mismos, contempla un mecanismo denominado «decisión de adecuación».

Dicho mecanismo, otorga la posibilidad a la Comisión Europea, de calificar como "adecuados" a aquellos Estados que, pese a no ser miembros de la UE, presentan estándares regulatorios que, a juicio de la Comisión, garantizan la adecuada protección de datos personales y, en consecuencia, es posible transferir datos desde la UE a esos países, sin necesidad de la aportación de más garantías.

La Comisión Europea, adoptó una decisión de adecuación para el Reino Unido, el 28 de junio de 2021, la cual garantiza la libre circulación de datos personales durante cuatro años desde la fecha de su entrada en vigor, esto es, hasta 2025.

Una vez finalizado ese período, la UE iniciará un nuevo proceso de evaluación sobre los estándares de protección de datos de la legislación de RU, y concluirá si renueva o no a RU su estatus de adecuación.

Actualmente, la norma denominada UK-GDPR es la encargada de regular la protección de datos en el RU, la cual es exactamente igual al RGPD, siendo la única diferencia, la sustitución de las remisiones que el RGPD hace a organismos supervisores de protección de datos de la UE, por los encargados de velar por la protección de datos en el RU.

No obstante, en septiembre de 2021, el gobierno de Boris Johnson anunció un anteproyecto de ley que, si se aprueba y entra en vigor, modificaría parte de la legislación británica actual en lo relativo a la protección de datos.

Escrito por Laura Gallego Herráez.

Lea más sobre Derecho Mercantil.

- Detalles

- Autor: Laura Gallego Herráez

- Materia: Derecho Mercantil

Es recomendable que todo vendedor en línea (online) esté familiarizado con la regulación de los INCOTERMS.

¿QUÉ SON LOS INCOTERMS?

Los Incoterms (International Commercial Terms) son reglas elaboradas por la Cámara de Comercio Internacional, que se utilizan en los contratos de compraventa internacional, para determinar los riesgos y costes asumidos por cada una de las partes que participan en la importación/exportación, así como el medio de transporte, e incluso el lugar de entrega.

El objetivo principal de los Incoterms es facilitar las operaciones de negocios internacionales.

Los Incoterms se actualizan conforme el comercio internacional evoluciona (véase los Incoterms de 1980, 2000, 2010 y 2020). En la actualidad, los Incoterms 2020 son los que de forma vigente definen las reglas para las transacciones comerciales internacionales.

En caso de que se venda a clientes finales (B2C) se suele hacer uso del Incoterm DDP (Delivered Duty Paid) término internacional de comercio que se utiliza cuando el vendedor se responsabiliza de pagar los costes de envío, IVA de importación, despacho en aduana y el resto de tarifas que apliquen hasta la entrega del bien al consumidor final.

Otro Incoterm de uso común es el DAP (Delivered at Place), el cual indica que el vendedor entregará los bienes al comprador, con transmisión del riesgo, cuando éstos se pongan a disposición de la parte compradora, haciendo la descarga de mercancía en el lugar de destino acordado. En caso de que se utilice este Incoterm, es aconsejable indicar de forma detallada el lugar de destino acordado, ya que el vendedor será responsable de la mercancía hasta que se descargue en dicho lugar. En cambio, si se quisiera acordar que el vendedor despache en aduana para la importación, se debería hacer uso del Incoterm DDP mencionado anteriormente.

Escrito por Laura Gallego.

Lea más sobre Derecho Mercantil.